Как получить прибыль от излишне взысканных налогов

.jpg) Сумма излишне взысканного налога подлежит возврату плательщику с начисленными на нее процентами (п. 5 ст. 79 НК РФ). В статье мы детально рассмотрим вопросы возникновения у организации права на проценты, сроков обращения за их получением, а также порядок расчетов и получения процентов.

Сумма излишне взысканного налога подлежит возврату плательщику с начисленными на нее процентами (п. 5 ст. 79 НК РФ). В статье мы детально рассмотрим вопросы возникновения у организации права на проценты, сроков обращения за их получением, а также порядок расчетов и получения процентов.

Право на проценты

Компания может получить проценты от налоговой инспекции только в случае излишнего взыскания налога. Иными словами, когда налог по закону не должен был быть уплачен.

Как узнать об излишнем взыскании?

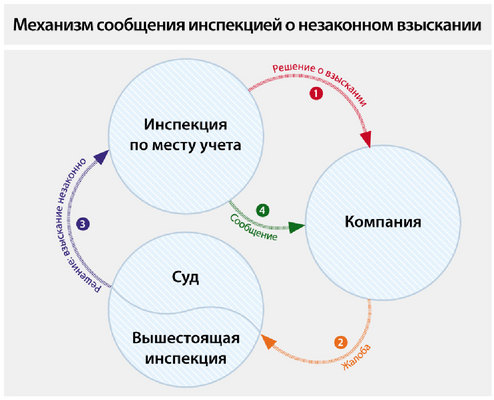

Факт излишнего взыскания налога может установить сама инспекция (п. 4 ст. 79 НК РФ). В таком случае она обязана сообщить об этом фирме не позднее десяти рабочих дней (письмо ФНС России от 22.09.2011 № СА-4-7/15525). Однако здесь необходимо сделать несколько уточнений, о которых в законе прямо не сказано.

По нашему мнению, правильнее вести речь об обязанности инспекции сообщать о взыскании только в тех ситуациях, когда факт незаконности взыскания установлен судом или вышестоящей налоговой инспекцией. Например, в результате рассмотрения жалобы компании на уже вступившее в силу решение инспекции по месту учета. В настоящее время Налоговый кодекс не дает возможности инспекции, которая взыскала налог (либо другой инспекции по месту учета), самостоятельно признать свою или чужую ошибку.

Случаи, когда налоговая инспекция извещает организацию об излишнем взыскании, не очень распространены. Чаще о факте излишнего взыскания налога, штрафа или пеней фирма узнает из вступившего в силу судебного акта (пост. ФАС МО от 21.07.2011 № КА-А40/7268-11, ФАС СЗО от 22.01.2010 № А56-28723/2009, от 28.10.2010 № А42-965/2010).

Требование об уплате налога и право на проценты

Взыскание — это принудительная форма исполнения налоговой обязанности (ст. 46 НК РФ). Инспекция может заставить компанию заплатить налог, только если имеет на руках соответствующее решение о взыскании. Тогда налоговая направляет инкассовое поручение в банк, где открыты счета фирмы. Предшествовать такому решению могут камеральная или выездная налоговая проверка (тогда будет еще вынесено решение о привлечении или отказе в привлечении компании к ответственности) либо просто факт выявления недоимки вне рамок налоговых проверок.

Если организация получила требование об уплате налога, но не получила решение, она также может заплатить недоимку. И в случае признания взыскания незаконным плательщик будет вправе получить назад сумму взыскания с процентами.

Конституционный Суд РФ дал четкие разъяснения по данному вопросу (определение КС РФ от 27.12.2005 № 503-О): требование инспекции об уплате налога уже является мерой принуждения компании к исполнению налоговой обязанности. То есть уплата по такому требованию будет также признаваться взысканием недоимки. Это позволяет плательщику вернуть налог с процентами, если будет доказано, что налоговая обязанность в действительности отсутствовала.

В настоящее время осталась неопределенность в вопросе о том, можно ли считать взысканием налога уплату недоимки до получения требования на ее уплату. То есть будет ли признана взысканием сумма, уплаченная по решению о привлечении или отказе в привлечении к ответственности, которое вынесла инспекция по итогам налоговой проверки?

По нашему мнению, такая уплата также позволяет квалифицировать налоговые платежи как взысканные. Дело в том, что КС РФ в качестве границы между излишней уплатой и взысканием налоговых платежей признает «самостоятельность» уплаты (определение КС РФ от 27.12.2005 № 503-О). Когда компания допускает ошибку в исчислении и уплате налога, например в силу неправильного прочтения закона, речь должна идти именно о возврате или зачете налога (ст. 78 НК РФ). Иная ситуация, если расчет произведен на основании вступившего в силу решения инспекции, то есть не самостоятельно. В этом случае, по нашему мнению, мы имеем дело с взысканием (ст. 79 НК РФ). Тогда недоимку можно считать взысканной, даже если она уплачена до получения требования (пост. ФАС СЗО от 09.09.2008 № А05-992/2008).

Взыскание за счет переплаты по налогам

В некоторых случаях инспекция взыскивает налог, не списывая деньги со счетов, а зачитывая нужные суммы, уменьшая переплату компании по налогам. Можно ли в данном случае говорить о взыскании налога? Положения Налогового кодекса неоднозначны.

С одной стороны, в Кодексе указано, что в случае неуплаты или неполной уплаты налог принудительно взыскивается за счет денежных средств на счетах плательщика (ст. 45, 46 НК РФ). Это наводит на мысль, что путем зачета недоимку взыскивать нельзя.

Если у фирмы есть переплата, в счет которой может быть зачтена недоимка, фактическая задолженность перед бюджетом вообще отсутствует. Это позиция Высшего Арбитражного Суда РФ (п. 42 пост. Пленума ВАС РФ от 28.02.2001 № 5). Следовательно, нет оснований для выставления требования об уплате налога и вынесения решения о его взыскании. Это может быть дополнительным аргументом в пользу того, что возбуждение процедуры принудительного взыскания возможно только тогда, когда нет переплаты и зачета. Таким образом, зачет переплаты в счет недоимки компании не может быть квалифицирован как взыскание налога, нет оснований для возврата налога с процентами.

Тем не менее на практике распространены ситуации, когда инспекция выставляет требования об уплате налога даже при наличии переплаты. Налоговики предполагают, что решение о взыскании средств не будет вынесено, так как можно сделать зачет. В итоге считается, что плательщик исполнил свою налоговую обязанность, ведь под исполнением обязанности по уплате налога следует понимать также зачет недоимки в счет переплаты (пп. 1, 3 ст. 45 НК РФ). Однако если будет доказано, что налог не подлежал уплате или зачету, компания не сможет взыскать из бюджета эту сумму, поскольку есть вероятность истолкования норм налогового законодательства так, что факта взыскания налога не было.

И все же, по нашему мнению, зачет задолженности налогоплательщика, определенной в требовании, в счет переплаты следует также признать взысканием (ст. 79 НК РФ). В противном случае плательщики, исполнившие свои обязанности по уплате налога путем зачета (добровольно или принудительно), будут вообще лишены возможности вернуть свои деньги из бюджета (письмо ФНС России от 21.09.2011 № СА-4-7/15431; пост. ФАС МО от 05.05.2011 № КА-А40/3771-11-П).

Срок и порядок реализации права на проценты

Налоговый кодекс не устанавливает сроков, в течение которых компания может обратиться с требованием в инспекцию о выплате процентов в связи с незаконным взысканием налога. Связано это с тем, что инспекция обязана вернуть налог с уже начисленными на него процентами без всякого обращения со стороны фирмы. Однако, к сожалению, далеко не всегда государство исполняет эту обязанность.

Если вернули только налог

Компания не должна подавать заявление о возврате процентов, это не предусмотрено законодательством. Если инспекция вернула только излишне взысканную сумму налога без процентов, можно сразу обращаться в суд. По общему правилу лицо, не получившее причитающихся ему процентов, вправе обратиться за защитой своих прав в суд в течение трех лет (ст. 196 ГК РФ). Если этот срок прошел, отказ инспекции в возврате процентов будет признан законным.

Основные вопросы, которые возникают на практике, связаны с определением момента, с которого такой срок должен исчисляться. По Гражданскому кодексу срок начинает течь со дня, когда плательщику стало или должно было стать известно о нарушении его права на получение процентов (ст. 200 ГК РФ). Налоговики часто связывают такой день с моментом взыскания налога (вынесения решения о взыскании), который впоследствии был возвращен (зачтен), или с моментом вступления в силу судебного акта о признании недействительным решения инспекции. Однако такой подход нельзя признать верным.

Организация узнает о нарушении своих прав, получив выписку с расчетного счета, в которой видно, что инспекция вернула сумму налога без процентов. Именно с этого момента должен отсчитываться трехлетний срок, в течение которого можно обращаться в суд за получением процентов от налоговой. Если компания все же направляла в инспекцию заявление о возврате процентов и получила письменный ответ о том, что проценты будут возвращены позднее (например, после проведения налоговой проверки), трехлетний срок для обращения в суд может исчисляться с момента истечения обещанного срока (ст. 203 ГК РФ).

Срок на возврат налога

Если излишне взысканные суммы еще не возвращены, фирме важно не пропустить срок на возврат самого налога. За таким возвратом можно обратиться либо напрямую в налоговую, либо сразу в арбитражный суд. Организация самостоятельно выбирает удобный вариант защиты своих прав (пост. Президиума ВАС РФ от 20.04.2010 № 17413/09, от 05.12.2006 № 8689/06).

Для варианта с инспекцией предусмотрен месячный срок для подачи заявления (с момента, когда компания узнала об излишнем взыскании или когда вступило в силу решении суда о признании решения инспекции недействительным) (ст. 79 НК РФ). Для варианта с обращением в суд — три года с момента, когда узнали или должны были узнать об излишнем взыскании налога.

Пропуск срока на возврат налога будет означать автоматическую утрату права плательщика на получение процентов. Если фирма уложилась в отведенный период, то срок давности на возврат процентов будет исчисляться в порядке, который описан выше (три года после получения на расчетный счет излишне взысканного налога без процентов).

Конечно, это не препятствует обращению компании в арбитражный суд с требованием вернуть как сумму налога, так и проценты. Однако на практике такой вариант поведения приводит к тому, что проценты рассчитываются судом на момент вынесения решения и зачастую плательщику приходится снова обращаться в тот же суд за возвратом оставшейся их части, начисленной с даты вынесения судебного акта до момента фактического возврата налога. Логичнее заявлять требования по взысканию с инспекции процентов тогда, когда весь период незаконного удержания денежных средств уже известен.

С какой инспекцией судиться?

Компания может сменить местонахождение, что влечет изменение места постановки на налоговый учет. В таком случае общаться нужно уже с новой налоговой по новому месту учета, так как у нее будут все полномочия по расчетам с плательщиком (пост. Президиума ВАС РФ от 30.05.2006 № 1334/06).

Подводя итог, стоит отметить, что в последнее время организации гораздо активнее используют принадлежащие им по закону права. Боязнь испортить отношения с контролерами проходит. Однако расширяется и круг аргументов, которые выдвигает инспекция для отказа в возврате процентов за излишне взысканные в бюджет платежи. В связи с этим внутренним службам компаний необходимо обращать повышенное внимание на все детали, связанные с получением истребуемой от налоговой инспекции компенсации.

Рубрика: Бизнес технологии / Налоги и учет

Просмотров: 6124 Метки: взыскание налогов , возврат излишне уплаченного налога

Оставьте комментарий!