Как избежать ошибок при получении микрозайма?

По данным ЦБ РФ граждане России должны микрофинансовым организациям сегодня 148 млрд рублей. Обычно микрокредиты берут люди с невысоким достатком потому, что им часто отказывают в кредитовании банки. Деньги одалживают на недолгий срок, но есть риск переплатить большую сумму и даже стать жертвой коллекторов.

Эксперты считают, что гражданин, желающий одолжить денег, совершает ошибку уже просто обратившись в МФО. Почти никто не понимает, что такие кредиты очень дорогие (на сегодня максимальный процент составляет 1,5 в день). Банковский кредит обойдётся в среднем в 20% годовых, а обслуживание кредитной карты – 25-35% в год. При этом, у кредитки есть беспроцентный период и можно вообще не переплачивать. Эксперт советует заранее оформить кредитную карту и в сложный момент жизни воспользоваться ею.

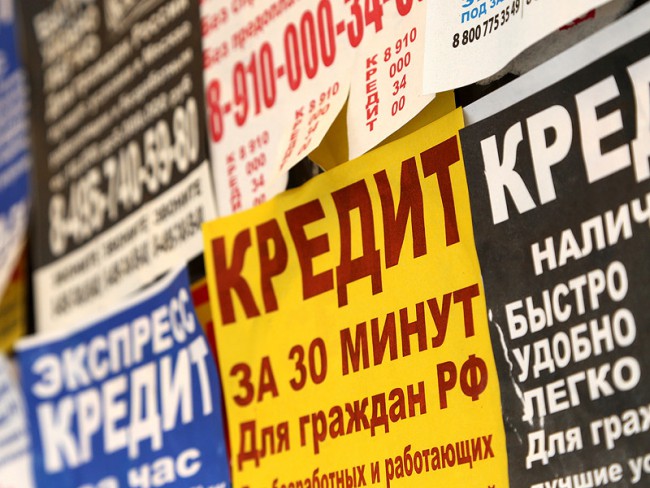

Заёмщики плохо выбирают МФО и обращаются в ближайшую организацию. А там могут быть невыгодные условия или вообще натолкнётесь на мошенников. Ещё одна ошибка наших граждан, состоит в том, что они подписывают договор, не прочитав его. А читать нужно обязательно, потому что там могут быть большие проценты, большие штрафы, непонятные комиссии и т.п. Ведь 1,5% в день – это около 540% в год! А если добавить сюда разные штрафы и пени в случае просрочек выплаты, то небольшой кредит в МФО может превратиться в финансовый груз, который просто не осилить для выплаты.

Ещё важно учитывать сроки предоставления кредитных денег и их погашения. У большинства МФО указано на сайтах, что деньги поступают на протяжении 15 минут. Но многое зависит от банка, который будет делать перевод. Бывают случаи, что перевод осуществляется в срок 3 рабочих дня и даже дольше. Если займ нужен срочно, то есть риск не получить деньги сразу. То же касается и возврата денег. В случае безналичного погашения займа, деньги могут переводиться на счёт кредитора не один день. А это влечёт за собой начисление пени.

Очень распространена практика, оформлять кредит, чтобы перекрыть задолженность по другому займу. А поскольку деньги часто нужны срочно, то обращаются в МФО. Таким образом, должник только усугубляет свои финансовые проблемы. Так может появляться долговая пирамида, которая раньше или позже рушится в результате отказа любых кредитных организаций выдавать кредиты этому человеку. Такие злоупотребления очень часто приводят к банкротству.

Все проблемы начинаются у заёмщика после просрочки выплат по займу. Есть случаи, когда занявший у МФО 10000 рублей гражданин, в итоге получал задолженность в 150000 рублей. В таких случаях часто люди объявляют о банкротстве. Однако МФО часто пытаются выбивать долги своими силами или обращаются к «чёрным коллекторам». Заёмщики, зачастую, пытаются скрыться от кредитора, что является ошибкой. Обычно МФО передают дело в суд именно после того, как убедятся в потере всякой связи с заёмщиком. Лучшим решением при сложной ситуации будет прийти в МФО самому и рассказать о проблемах с погашением долга. Организация очень часто идёт на компромисс и предлагает варианты выхода из ситуации. Можно оформить рассрочку или увеличить срок погашения. В случае действительно сложной финансовой ситуации можно даже рассчитывать на приостановку начисления пеней и процентов. Если же не пытаться договариваться с кредитором, то останется только банкротство и «тёплые объятия» коллекторов.

Идеально будет полностью и в максимально короткие сроки выплатить микрозайм, чтобы избежать лишних затрат. Если же возникли проблемы, то нужно договариваться о реструктуризации долга, составлять график платежей и выполнять его.

Чтобы избежать неприятностей при микрозайме, нужно выполнять ряд правил:

1. Предварительно посчитать нагрузку от долга и понять, по силам ли будет его погасить вовремя.

2. Если уже есть значительные долги, то пути их погашения лучше выбрать другие (например, продажа машины или гаража).

3. Нужно рассмотреть несколько разных МФО, проверить их регистрацию, чтобы избежать мошенничества.

4. Всегда стоит внимательно изучить кредитный договор и другие документы, на которые в нём есть ссылки.

Стоит также помнить, что законодательно ограничена максимальная сумма к выплате по кредиту. На данный момент она не может превышать сумму первоначального кредита более чем в 2,5 раза. А уже с начала 2020 года будет снижена до 1,5 раз.

Оставьте комментарий!