Чем должны быть обеспечены валюты

После отмены золотого стандарта в 1971 году, при котором все валюты обменивались на доллары, а доллары — на золото, национальные единицы государств стали обеспечиваться валовым внутренним продуктом. К чему это привело? Стало невозможно определить степень колебаний валют относительно друг друга. Например, если в 2007 году за 1 американский доллар можно было приобрести 0,90 канадского, а сейчас – 1,04, нельзя говорить об удорожании доллара США в такой же пропорции. По сути, не осталось единого регулятора, который бы обеспечивал равновесие на денежных рынках. К слову, именно равновесие и перестало устраивать ведущую экономику мира – США, в период Бреттон-Вуддской системы. Первый кризис «золотого стандарта» разразился в 1960м году, когда на частном рынке цена золота возросла до 40 долларов за унцию при официальной цене 35 долларов. В дальнейшем стало очевидно, что если страны-кредиторы потребуют от США обмена накопленных долларовых резервов на золото, Америка будет не в состоянии выполнить эти требования. По некоторым данным, в 1971 году у США просто закончились золотые резервы. Правда, вероятнее, банки ФРС забрали его в залоговое обеспечение государственного долга. Можно было девальвировать доллар, однако Америка пошла по другому, выгодному для себя пути: отменила обмен долларов на золото. Таким образом, исчез абсолютный показатель, позволяющий с помощью встроенного механизма «направлять» рынки к равновесию, при этом появился новый, относительный, – доллар США.

Идея обеспечения денежных единиц валовым продуктом, работавшая на первых порах, впоследствии потерпела неудачу. Современная денежная система оказалась заполнена дешевыми деньгами, что и привело к кризису 2008 года. Более того, мягкие денежно-кредитные политики со стороны ведущих государств в настоящее время, направленные на поддержание экономик, продолжают давить на стоимость валют. При этом в развивающихся странах ситуация усугубляется еще и тем, что в попытке сдержать свои национальные валюты от резкого укрепления, местные центральные банки начинают проводить интервенции, то есть эмитировать национальную валюту для скупки пришедших в страну необеспеченных долларов, таким образом еще больше разгоняя инфляцию. Вступают на путь искусственного поддержания национальных курсов не только развивающиеся страны. В эпоху ВТО, когда страны не имеют полноценной возможности манипулировать тарифными и таможенными барьерами, приходится поддерживать внутреннего производителя на уровне валют. Данный феномен получил название «валютных войн». Реальный же факт обесценивания денег скрывает то обстоятельство, что валютные курсы относительно друг друга меняются не столь значительно.

За 40 лет Америка наводнила долларовой массой экономики всего мира, при этом реальные нужды государств не соответствовали таким объемам ликвидности. Процентное отношение количества денег в обращении к мировому валовому продукту превышает все разумные значения, достигая 1000 процентов. Вопрос об обеспечении денежных единиц застыл в воздухе, ни о какой надежности валют не может быть и речи. Ныне существующая система основана исключительно на доверии к государствам, их способности сохранять веру в национальные валюты.

Чтобы наглядно продемонстрировать темпы, которыми США наполняет мировую экономику своей валютой, перейдем к цифрам. 1 доллар 1971 года равен 5,5 долларам 2011. Однако обесценение в 5,5 раз – это лишь потребительская инфляция. На других рынках, таких как фондовый или, например, рынок недвижимости, пузыри были раздуты вследствие беспрецедентного роста цен, исчисляемого двухзначными числами. Значение реального обесценивания доллара как основной резервной (обратите внимание) валюты, на долю которой в среднедневном обороте мирового валютного рынка приходится 85-90%, можно увидеть из приведенного ниже графика. На нем изображено поведение цен на золото, номинированное в долларах, до и после отмены Бреттон-Вуддской системы (красная линия).

До 1971 года доллар был «привязан» к золоту, и унция желтого металла равнялась 35 долларам. Сразу после краха Бреттон-Вуддской системы стоимость золота стала расти, отражая обесценение доллара. Получается, за 40 лет американская валюта обесценилась к золоту больше чем в 40 раз. Последствия проводимой политики ощущают на себе как мировые экономики, так и граждане Америки. До отмены золотого стандарта каждое следующее поколение жило лучше, чем предыдущее. Так, в 1970-е годы американцы жили лучше, чем в 1950-е, а в 1950-е – лучше, чем в 1920-е и т.д. Впоследствии данная тенденция была сломлена. Сам факт существования дешевых денег привел к обременению домашних хозяйств огромными долгами. Долг каждого американца, включая младенцев, стал равен к 2011 году 45 000 долларам, по сравнению с 20 тысячами — в 2000-м. После коллапса банковской системы американцы не могут расплатиться по своим обязательствам и по текущий момент.

В попытках спасти свою финансовую систему центральный банк США «залил» в экономику огромные порции ликвидности, что еще больше подорвало стоимость доллара, и как результат «валютных войн», стоимость других валют. Злоупотребление со стороны правительств своими полномочиями в области эмиссии денег привело к «кризису доверия» к уже существующей системе — системе необеспеченности денежных единиц.

Данное обстоятельство толкает экономистов к поискам надежного актива, способного стать мировым резервным мерилом и средством сохранения сбережений. Сразу же возникают мысли о возврате к золотому стандарту, как проверенному способу, оправдавшему себя. Однако, как представляется, это невозможно даже с физической точки зрения.

Денежная база в США за последние три года выросла более чем в 3 раза и к настоящему моменту равна 2,66 триллионам долларов. Золотой запас Америки – 8130 тонн. Таким образом, на каждый «реальный» доллар приходится всего 3 миллиграмма золота. По текущим ценам (1600 долларов за унцию) за один доллар можно приобрести 19 миллиграмм золота. Разница более чем в 6 раз. То есть, для того чтобы денежная база была полностью обеспечена золотовалютными резервами, нужно в 6,4 раза больше запасов – 52 032 тонн. Примечательно, что на сегодняшний день все государства мира держат в своих хранилищах только 30 700 тонн золота.

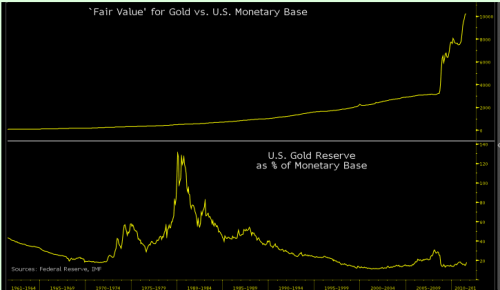

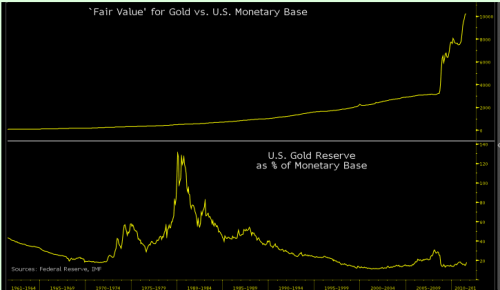

На графике можно посмотреть соотношение стоимости золотых запасов США и объема денежной базы за последние 50 лет (нижний график). В августе 2011 года данный показатель составлял 18%. Можно сказать, что плечо 1 к 7, в принципе, неплохое покрытие. Однако, в условиях повсеместной утраты доверия к денежным знакам, введение «золотого» стандарта при таком плече вряд ли заслужит внимания.

Верхний график показывает цены, при которых доллар был бы обеспечен 1 унцией золота. Получается, с июля 2011 года стоимость золота должна превышать 10 000 долларов за унцию.

Для того, чтобы обеспечить золотом текущее ВВП одних Соединенных Штатов, потребуется 269 525 тонн драгоценного металла.

Помимо физической ограниченности золота, существуют экономические препятствия. Апологеты золотого стандарта предлагают вводить золотой стандарт постепенно. Однако это сопряжено с огромными рисками для страны-первопроходца. С увеличением стоимости металла национальная валюта будет дорожать в той же пропорции, что сильно ударит по экспорту страны. Если говорить об экономиках, чья доля в мировом ВВП значительна, вероятность ущерба крайне высока.

Таким образом, возвращение к золотому стандарту можно лишь обдумывать и просчитывать, однако вряд ли данные соображения будут реализованы на практике.

Вторым в списке «лучшего актива» стоит создание альтернативной американскому доллару международной валюты. В качестве новых денег предлагается использовать деньги, эмитируемые Международным Валютным фондом – специальные права заимствования, которые представляют собой некую синтетическую «корзину» на основе четырех валют. Однако здесь проблема заключается в том, что эта «корзина» состоит из тех же необеспеченных денег. Причем предполагается, что 44% веса займет доллар США. Соответственно, перспективы новой валюты столь же неясны, как и будущее основных валют.

Можно сказать, что создать защищенную в какой-то степени валюту удалось еврозоне. Ни одно государство, входящее в зону евро, не вправе бесконтрольно эмитировать деньги. Т.е. по сути валютная политика Европейского центрального банка определяет денежную политику союзных государств, не позволяя «раскачивать» валюту в своих интересах. Данный механизм должен был привести евро к статусу «стабильной резервной валюты». Поставленная цель отчасти реализовалась. Если в 2000 году около 70% вложений центробанков мира приходилось на американскую валюту, то в 2010 году эта доля сократилась почти на 10% – до 61%. Место доллара занял евро, чья доля возросла за этот период с 18% до 26%. Однако, несмотря на явный успех за прошедшие два десятилетия, единую валюту может постичь та же проблема обесценивания. Приходится констатировать, что для сглаживания торгового баланса европейскую валюту стали постепенно удешевлять вслед за долларом. Кроме того, недостаток евро заключается в том, что входящим в еврозону государствам приходится разделять риски «дружественных» соседей. Соответственно, проблемы в одной стране могут сделать валюту всего региона нестабильной, что мы сейчас и наблюдаем.

Таким образом, попытки создать стабильную фиатную валюту пока не увенчались успехом. И вряд ли что-нибудь изменится в будущем, так как эмиссионная природа денег без привязки к реальному измерителю делает практически невозможным контроль за равновесным состоянием денежного рынка.

Представляется, что любая валюта должна быть привязана к чему-то материальному, необходимому современному обществу. В связи с этим можно рассмотреть идею, на наш взгляд, имеющую право на существование – введение энергостандарта. Привязав, например, вырабатываемую энергию к вновь созданной мировой денежной единице (или уже существующей), люди всегда могли бы обменять «деньги» на электроэнергию. При этом, заметим, энергия ничем не хуже по физическим свойствам того же золота. Во-первых, унифицированность и однородность продукта, в то время как золотой металл бывает разных проб. Во-вторых, удобство транспортировки. Конечно, в настоящее время еще не решены все вопросы, касающиеся подачи энергии в самые отдаленные уголки планеты. Однако здесь есть свое преимущество: энергостандарт подтолкнет развитие инфраструктур. Кроме того, в настоящее время спрос на энергию имеется со стороны совершенно различных секторов экономики. Спрос же на золото обеспечивается в основном потребностями ювелирной промышленности и отчасти электротехники.

В подтверждение важности энергии в современном мире можно отметить, что ведущие экономисты для определения качества жизни населения и конкурентоспособности стран уделяют большое внимание не только такому показателю, как ВВП на душу населения, но и энергопотоку на человека.

В завершение хочется отметить — естественно, внедрение энергостандарта порождает много вопросов. В частности, проблема соотнесения энергоресурсов высокотехнологических и материалоемких отраслей. Другой вопрос в том, как конвертировать существующее денежное предложение в энергетическое. Проблем предостаточно, и решение вопроса будет зависеть от того, будет ли кто-нибудь его решать, и как именно.

Идея обеспечения денежных единиц валовым продуктом, работавшая на первых порах, впоследствии потерпела неудачу. Современная денежная система оказалась заполнена дешевыми деньгами, что и привело к кризису 2008 года. Более того, мягкие денежно-кредитные политики со стороны ведущих государств в настоящее время, направленные на поддержание экономик, продолжают давить на стоимость валют. При этом в развивающихся странах ситуация усугубляется еще и тем, что в попытке сдержать свои национальные валюты от резкого укрепления, местные центральные банки начинают проводить интервенции, то есть эмитировать национальную валюту для скупки пришедших в страну необеспеченных долларов, таким образом еще больше разгоняя инфляцию. Вступают на путь искусственного поддержания национальных курсов не только развивающиеся страны. В эпоху ВТО, когда страны не имеют полноценной возможности манипулировать тарифными и таможенными барьерами, приходится поддерживать внутреннего производителя на уровне валют. Данный феномен получил название «валютных войн». Реальный же факт обесценивания денег скрывает то обстоятельство, что валютные курсы относительно друг друга меняются не столь значительно.

За 40 лет Америка наводнила долларовой массой экономики всего мира, при этом реальные нужды государств не соответствовали таким объемам ликвидности. Процентное отношение количества денег в обращении к мировому валовому продукту превышает все разумные значения, достигая 1000 процентов. Вопрос об обеспечении денежных единиц застыл в воздухе, ни о какой надежности валют не может быть и речи. Ныне существующая система основана исключительно на доверии к государствам, их способности сохранять веру в национальные валюты.

Чтобы наглядно продемонстрировать темпы, которыми США наполняет мировую экономику своей валютой, перейдем к цифрам. 1 доллар 1971 года равен 5,5 долларам 2011. Однако обесценение в 5,5 раз – это лишь потребительская инфляция. На других рынках, таких как фондовый или, например, рынок недвижимости, пузыри были раздуты вследствие беспрецедентного роста цен, исчисляемого двухзначными числами. Значение реального обесценивания доллара как основной резервной (обратите внимание) валюты, на долю которой в среднедневном обороте мирового валютного рынка приходится 85-90%, можно увидеть из приведенного ниже графика. На нем изображено поведение цен на золото, номинированное в долларах, до и после отмены Бреттон-Вуддской системы (красная линия).

До 1971 года доллар был «привязан» к золоту, и унция желтого металла равнялась 35 долларам. Сразу после краха Бреттон-Вуддской системы стоимость золота стала расти, отражая обесценение доллара. Получается, за 40 лет американская валюта обесценилась к золоту больше чем в 40 раз. Последствия проводимой политики ощущают на себе как мировые экономики, так и граждане Америки. До отмены золотого стандарта каждое следующее поколение жило лучше, чем предыдущее. Так, в 1970-е годы американцы жили лучше, чем в 1950-е, а в 1950-е – лучше, чем в 1920-е и т.д. Впоследствии данная тенденция была сломлена. Сам факт существования дешевых денег привел к обременению домашних хозяйств огромными долгами. Долг каждого американца, включая младенцев, стал равен к 2011 году 45 000 долларам, по сравнению с 20 тысячами — в 2000-м. После коллапса банковской системы американцы не могут расплатиться по своим обязательствам и по текущий момент.

В попытках спасти свою финансовую систему центральный банк США «залил» в экономику огромные порции ликвидности, что еще больше подорвало стоимость доллара, и как результат «валютных войн», стоимость других валют. Злоупотребление со стороны правительств своими полномочиями в области эмиссии денег привело к «кризису доверия» к уже существующей системе — системе необеспеченности денежных единиц.

Данное обстоятельство толкает экономистов к поискам надежного актива, способного стать мировым резервным мерилом и средством сохранения сбережений. Сразу же возникают мысли о возврате к золотому стандарту, как проверенному способу, оправдавшему себя. Однако, как представляется, это невозможно даже с физической точки зрения.

Денежная база в США за последние три года выросла более чем в 3 раза и к настоящему моменту равна 2,66 триллионам долларов. Золотой запас Америки – 8130 тонн. Таким образом, на каждый «реальный» доллар приходится всего 3 миллиграмма золота. По текущим ценам (1600 долларов за унцию) за один доллар можно приобрести 19 миллиграмм золота. Разница более чем в 6 раз. То есть, для того чтобы денежная база была полностью обеспечена золотовалютными резервами, нужно в 6,4 раза больше запасов – 52 032 тонн. Примечательно, что на сегодняшний день все государства мира держат в своих хранилищах только 30 700 тонн золота.

На графике можно посмотреть соотношение стоимости золотых запасов США и объема денежной базы за последние 50 лет (нижний график). В августе 2011 года данный показатель составлял 18%. Можно сказать, что плечо 1 к 7, в принципе, неплохое покрытие. Однако, в условиях повсеместной утраты доверия к денежным знакам, введение «золотого» стандарта при таком плече вряд ли заслужит внимания.

Верхний график показывает цены, при которых доллар был бы обеспечен 1 унцией золота. Получается, с июля 2011 года стоимость золота должна превышать 10 000 долларов за унцию.

Для того, чтобы обеспечить золотом текущее ВВП одних Соединенных Штатов, потребуется 269 525 тонн драгоценного металла.

Помимо физической ограниченности золота, существуют экономические препятствия. Апологеты золотого стандарта предлагают вводить золотой стандарт постепенно. Однако это сопряжено с огромными рисками для страны-первопроходца. С увеличением стоимости металла национальная валюта будет дорожать в той же пропорции, что сильно ударит по экспорту страны. Если говорить об экономиках, чья доля в мировом ВВП значительна, вероятность ущерба крайне высока.

Таким образом, возвращение к золотому стандарту можно лишь обдумывать и просчитывать, однако вряд ли данные соображения будут реализованы на практике.

Вторым в списке «лучшего актива» стоит создание альтернативной американскому доллару международной валюты. В качестве новых денег предлагается использовать деньги, эмитируемые Международным Валютным фондом – специальные права заимствования, которые представляют собой некую синтетическую «корзину» на основе четырех валют. Однако здесь проблема заключается в том, что эта «корзина» состоит из тех же необеспеченных денег. Причем предполагается, что 44% веса займет доллар США. Соответственно, перспективы новой валюты столь же неясны, как и будущее основных валют.

Можно сказать, что создать защищенную в какой-то степени валюту удалось еврозоне. Ни одно государство, входящее в зону евро, не вправе бесконтрольно эмитировать деньги. Т.е. по сути валютная политика Европейского центрального банка определяет денежную политику союзных государств, не позволяя «раскачивать» валюту в своих интересах. Данный механизм должен был привести евро к статусу «стабильной резервной валюты». Поставленная цель отчасти реализовалась. Если в 2000 году около 70% вложений центробанков мира приходилось на американскую валюту, то в 2010 году эта доля сократилась почти на 10% – до 61%. Место доллара занял евро, чья доля возросла за этот период с 18% до 26%. Однако, несмотря на явный успех за прошедшие два десятилетия, единую валюту может постичь та же проблема обесценивания. Приходится констатировать, что для сглаживания торгового баланса европейскую валюту стали постепенно удешевлять вслед за долларом. Кроме того, недостаток евро заключается в том, что входящим в еврозону государствам приходится разделять риски «дружественных» соседей. Соответственно, проблемы в одной стране могут сделать валюту всего региона нестабильной, что мы сейчас и наблюдаем.

Таким образом, попытки создать стабильную фиатную валюту пока не увенчались успехом. И вряд ли что-нибудь изменится в будущем, так как эмиссионная природа денег без привязки к реальному измерителю делает практически невозможным контроль за равновесным состоянием денежного рынка.

Представляется, что любая валюта должна быть привязана к чему-то материальному, необходимому современному обществу. В связи с этим можно рассмотреть идею, на наш взгляд, имеющую право на существование – введение энергостандарта. Привязав, например, вырабатываемую энергию к вновь созданной мировой денежной единице (или уже существующей), люди всегда могли бы обменять «деньги» на электроэнергию. При этом, заметим, энергия ничем не хуже по физическим свойствам того же золота. Во-первых, унифицированность и однородность продукта, в то время как золотой металл бывает разных проб. Во-вторых, удобство транспортировки. Конечно, в настоящее время еще не решены все вопросы, касающиеся подачи энергии в самые отдаленные уголки планеты. Однако здесь есть свое преимущество: энергостандарт подтолкнет развитие инфраструктур. Кроме того, в настоящее время спрос на энергию имеется со стороны совершенно различных секторов экономики. Спрос же на золото обеспечивается в основном потребностями ювелирной промышленности и отчасти электротехники.

В подтверждение важности энергии в современном мире можно отметить, что ведущие экономисты для определения качества жизни населения и конкурентоспособности стран уделяют большое внимание не только такому показателю, как ВВП на душу населения, но и энергопотоку на человека.

В завершение хочется отметить — естественно, внедрение энергостандарта порождает много вопросов. В частности, проблема соотнесения энергоресурсов высокотехнологических и материалоемких отраслей. Другой вопрос в том, как конвертировать существующее денежное предложение в энергетическое. Проблем предостаточно, и решение вопроса будет зависеть от того, будет ли кто-нибудь его решать, и как именно.

Комментарии (0)

RSS свернуть / развернутьТолько зарегистрированные и авторизованные пользователи могут оставлять комментарии.